La información de este artículo está actualizada para el ejercicio fiscal 2024 (declaraciones presentadas en 2025).

Investing is a great way to build wealth and prepare for retirement. But investing can also help you reduce your tax burden—if you know where to look. Learn how investments are taxed and what tax-free investment options you can take advantage of this year.

How Investments Are Taxed

Any profit you make on investments is subject to taxes. How much you pay depends on your tax bracket and the type of investment involved. There are three main ways you can be taxed on your investments:

Dividends

Dividends are the profits from an investment fund paid out to shareholders. If you earn dividends on your investments, you will be responsible for paying taxes on those earnings. But how much you pay will depend on the type of dividends you earn.

Qualified dividends

Ordinary dividends are taxed at the income tax rate. Qualified dividends are ordinary dividends that meet the criteria to be taxed at the capital gains tax rate—which is significantly lower for many taxpayers.

Qualified dividends are taxed at a maximum rate of 20% (though most people pay a 15% tax rate). Since the maximum income tax rate is 37%, taxpayers can stand to save a lot on their taxes through qualified dividends.

Capital Gains

Capital gains are the profits earned on the sale of an investment. Capital gains taxes are only due after an investment is sold and apply to capital assets, including stocks, bonds, real estate, and even coin collections. The tax rates for capital gains depend on your income bracket and how long you’ve held the investment.

Short-term capital gains

Short-term capital gains are taxed at the standard income tax rate (up to 37%). They apply to any investments you’ve held for less than a year.

Long-term capital gains

Long-term capital gains are the profits earned on investments you’ve held for over a year. They are taxed at a lower rate (between 0-20%) than your ordinary income (and short-term capital gains). This incentivizes investors to hold on to their assets for longer before selling.

Interest

Any interest you earn on your investments or savings account is considered taxable income. Earned interest is taxed as regular income, so the tax rate will depend on your tax bracket. Interest is taxed based on the year it is earned, not the year you receive the money.

4 Tax-Free Investments to Consider

You should speak with a financial advisor to determine the best investment strategy for your specific situation. However, if you’re looking for tax-advantaged or tax-free investment opportunities, the following options can help reduce your tax liability:

1. Health Savings Accounts

A health savings account (HSA) is a tax-advantaged account available to employees with a high-deductible insurance plan. HSAs are considered “triple-advantaged” because contributions, earnings, and withdrawals are all tax-free.

That means any money you add to the account is with pre-tax dollars. If you invest the money from the HSA into stocks or bonds, the interest is tax-free. And when you withdraw money for qualified medical expenses, those withdrawals are also tax-exempt.

You can contribute up to $4,150 for individual coverage and $8,300 for family coverage in 2024. If you’re 55 and older, you can contribute an additional $1,000. You have until the tax filing deadline to contribute to your HSA. So, for tax year 2024, the HSA contribution deadline is April 15, 2025.

2. Municipal Bonds

Municipal bonds are debt securities issued by local or state governments and are typically used to fund capital investments for infrastructure like roads and bridges. They’re basically like a loan to the government that pays interest until the balance is paid by the maturity date.

The interest on municipal bonds is usually exempt from federal taxes, making them a popular tax-free investment option. If you live in the state where the bond was issued, the interest may also be tax-exempt from local and state taxes.

The minimum investment for a municipal bond is $5,000, with term lengths ranging from one year to 30 years.

3. Roth IRA and Traditional IRA

Saving for retirement isn’t just good for your future—it also has significant tax benefits. Two common retirement investments are Traditional IRAs and Roth IRAs. Which one you choose (or when you use them) will depend on your age, income bracket, and financial plans.

A Roth IRA lets you make after-tax contributions that grow tax-free. While this doesn’t give you immediate tax benefits in the present (contributions are not tax-deductible), a Roth IRA does give you tax-free withdrawals in the future.

You may also consider a Traditional IRA, which allows you to make either after-tax or pre-tax contributions that grow tax-deferred. This means you’ll pay income taxes when you withdraw (including tax on any interest earnings). If you qualify, you can also deduct your contributions on your tax return.

4. 529 Plans

A 529 plan is a tax-advantaged savings account to put aside money for education expenses. You can use a 529 plan to save for college as well as other education-related costs, including K-12 tuition, student loan repayments, and some apprenticeships.

Contributions to a 529 savings account are not deductible at the federal level but may be deductible on state taxes in some states. However, earnings and withdrawals are tax-free (on qualified expenses).

Bonus: Anyone with a social security number can be a beneficiary—including the person who set up the account. Plus, family and friends can make contributions to the account, helping you grow your savings faster.

You don’t have to make millions to benefit from tax-advantaged investments. As you save for retirement and other financial goals, keep these tax-free investment options in mind to give you the best returns possible on your taxes now and in the future.

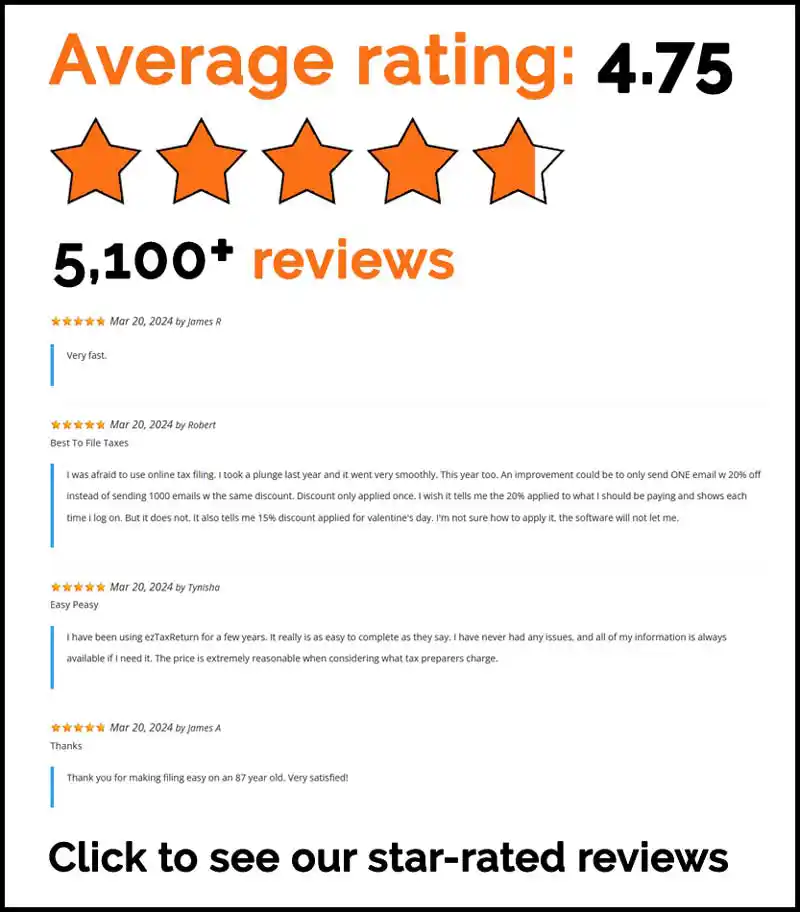

See how much you can save with online tax filing through ezTaxReturn.

Los artículos y contenidos publicados en este blog se facilitan únicamente con fines informativos. La información presentada no pretende ser, y no debe tomarse como, asesoramiento legal, financiero o profesional. Se aconseja a los lectores que busquen la orientación profesional adecuada y lleven a cabo su propia diligencia debida antes de tomar cualquier decisión basada en la información proporcionada.