¿Puedes creer que 2023 está a punto de terminar? Antes de cerrar este año, hay algunos movimientos relacionados con los impuestos que debes hacer. Nuestros consejos pueden ayudarte a obtener una factura de impuestos más baja y dinero extra en tu bolsillo, si te mueves rápidamente.

Aumenta tus ahorros para el retiro

Hay un par de buenas razones para contribuir tanto como puedas a tu 401k antes de que termine el año. La primera es que cualquier contribución que realices reducirá tu ingreso sujeto a impuestos, lo que a su vez disminuirá tu factura de impuestos. Para 2023, el límite de contribución es de $22,500. Sin embargo, aquellos de 50 años de edad o más pueden hacer contribuciones adicionales de recuperación de hasta $7,500. Otra buena razón para aumentar tus ahorros para la jubilación es que muchos empleadores ofrecen igualar una parte de tus contribuciones. Comúnmente, igualarán el 50% de lo que pongas, hasta el 6% de tu salario. Ese es dinero gratis que estás dejando sobre la mesa si no estás contribuyendo lo suficiente para recibir el beneficio completo.

También considera invertir en un IRA. Si contribuyes a un IRA tradicional, es posible que tus contribuciones sean deducibles de impuestos y tu dinero crecerá libre de impuestos hasta la jubilación. Si tienes un Roth IRA, tus distribuciones en la jubilación son libres de impuestos. El límite de contribución para 2023 es de $6,500. Para individuos mayores de 50 años, el límite de contribución adicional es de $1,000. La fecha límite para las contribuciones a un IRA en 2023 es el 15 de abril de 2024.

Contribuye a una HSA

Las Cuentas de Ahorro de Salud (HSA) te permiten ahorrar dinero para gastos médicos no cubiertos por tu plan, como deducibles y copagos. La mejor parte es que tus contribuciones son 100% deducibles de impuestos. Para calificar para una HSA, debes estar inscrito en un plan de salud con deducibles altos. Si tu plan solo te cubre a ti, puedes contribuir hasta $3,850 a una HSA. Para la cobertura familiar, puedes contribuir hasta $7,750. Como bonificación, aquellos mayores de 55 años tienen un límite adicional de contribución de recuperación de $1,000.

Gasta el saldo de tu FSA para no perderlo

Si tienes una Cuenta de Gastos Flexibles (FSA), debes utilizar tu saldo antes del 31 de diciembre o corres el riesgo de perderlo. Algunos empleadores ofrecen un período de gracia, pero es mejor usarlo para estar seguro. Aquí hay algunas formas en las que puedes gastar tus dólares de FSA:

- Monitores de presión arterial

- Extractores de leche y suministros

- Lentes de contacto y soluciones

- Lentes opticos

- Auxiliares auditivos y baterías

Vende acciones malas para compensar ganancias

A veces eliges acciones y les va bien, otras veces tu decisión te explota en la cara. Si posees acciones que han perdido dinero, puedes venderlas y deducir hasta $3,000 en tu declaración de impuestos. Esto puede ayudar a compensar tus ganancias de capital y otros ingresos. Cualquier pérdida que supere el límite de $3,000 puede transferirse a los años siguientes.

Reúne tus facturas médicas y dentales

Si tú, tu cónyuge o dependiente tuvieron gastos médicos o dentales costosos este año, guarda los recibos. Es posible que puedas deducir una parte de estos gastos en tu declaración de impuestos si detallas las deducciones. Sin embargo, solo puedes deducir la cantidad que exceda del 7.5% de tu ingreso bruto ajustado. Los gastos deducibles incluyen:

- Pagos a médicos, dentistas, cirujanos, quiroprácticos, psiquiatras, psicólogos y otros profesionales médicos

- Cuidado hospitalario o en una residencia de enfermería

- Tratamientos de acupuntura o de hospitalización en un centro para la adicción al alcohol o drogas

- Insulina y medicamentos recetados

- Dentaduras postizas, anteojos de lectura o graduados, lentes de contacto, auxiliares auditivos, muletas, sillas de ruedas y animales de servicio.

Para ver la lista completa de gastos que puede o no deducir, lee la Publicación 502 del IRS.

Retira tus distribuciones mínimas requeridas (RMD)

Si tienes un IRA tradicional, IRA SEP, IRA SIMPLE o un plan de jubilación patrocinado por tu empleador, es importante saber cuándo empezar retirar tus RMD para evitar penalidades costosas. A partir de 2023, debes comenzar a realizar retiros de tus cuentas de jubilación cuando cumplas 73 años. Aquellos que cumplieron 72 años en 2022 deben retirar su primera RMD antes del 1 de abril de 2023 y deberán tomar otra antes de que termine el año. Anteriormente, había un impuesto por omisión del 50% por no retirar tu RMD completo. Sin embargo, eso ha cambiado. Según las nuevas reglas, ahora pagarás un impuesto del 25% sobre la cantidad que no se retiró.

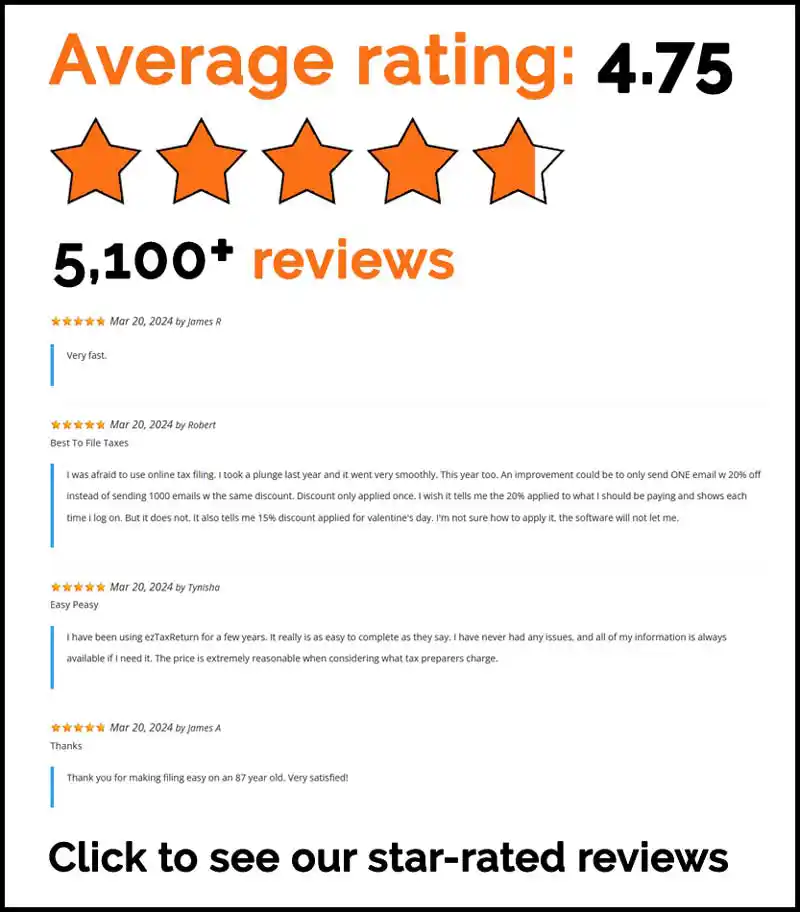

Preinscríbete en ezTaxReturn y obtén un descuento para hacer tu declaración

A todos nos gusta ahorrar dinero cuando es posible. Preinscríbete ahora en ezTaxReturn y recibirás un descuento del 20% al hacer tus impuestos con nosotros. Sin códigos de cupón que recordar. Simplemente utiliza la dirección de correo electrónico con la que te preinscribiste y el descuento se aplicará automáticamente.

Los artículos y contenido publicados en este blog se proporcionan únicamente con fines informativos. La información presentada no pretende ser, ni debe tomarse somo, asesoramiento legal, financiero o profesional. Se recomienda a los lectores buscar la orientación profesional adecuada y realizar su propia diligencia debida antes de tomar decisiones basadas en la información proporcionada.