La información de este artículo está actualizada para el ejercicio fiscal 2023 (declaraciones presentadas en 2024).

Si sólo está ayudando a un amigo o familiar a preparar su declaración de la renta, es perfectamente legal hacer la declaración de la renta por otra persona con su permiso. Sin embargo, tendrán que firmar y presentar la declaración ellos mismos. Si necesita presentar los impuestos por otra persona, necesitará una autorización oficial (por ejemplo, un poder notarial).

Esto es lo que debe saber:

Cuándo declarar impuestos por cuenta ajena

A veces las personas necesitan ayuda adicional para sus impuestos o no pueden completar sus declaraciones.

Es posible que tenga que declarar impuestos por:

- Una persona dependiente que percibía ingresos

- Padres mayores

- Un amigo que no habla inglés

- Un familiar fallecido

Lo que necesita

La preparación de impuestos requiere mucha documentación y archivos. Si estás ayudando a otra persona a preparar su declaración de la renta, asegúrate de recopilar la siguiente información y archivos:

- Nombre, fecha de nacimiento, NIF, número de la seguridad social

- Registros de ingresos e inversiones (por ejemplo, W-2 o 1099-DIV)

- Recibos de donaciones benéficas

- Registros de gastos (médicos, etc.)

- Cualquier documento de trabajo por cuenta propia o empresarial (por ejemplo, 1099-NEC)

- Información sobre el propietario

También debe recuperar una copia de su declaración de la renta del año anterior (si la tiene). Puede acceder a los registros fiscales antiguos a través del IRS. O, si la presentaron electrónicamente a través de una solución de preparación de impuestos de terceros como ezTaxReturn, puedes descargar una copia de su declaración desde su cuenta.

También puede necesitar los datos bancarios de la persona para establecer un depósito directo del reembolso.

Cómo declarar impuestos por cuenta ajena

Si piensa ayudar a otra persona a preparar o declarar sus impuestos, tenga en cuenta lo siguiente:

- Puede presentar hasta cinco declaraciones de la renta por vía electrónica

- El contribuyente es responsable en última instancia de lo que aparece en su declaración de la renta

- No puede cobrar honorarios por sus servicios fiscales como no profesional

Declaración de una persona a cargo

Si tiene un hijo que obtuvo ingresos el año pasado, es posible que tenga que presentar una declaración de la renta. Puede ayudar al niño o encargarse por completo de la preparación si no entiende el proceso.

Reúna toda la documentación necesaria y rellénelo todo como de costumbre. No olvide indicar en la declaración de la renta que está a su cargo. No incluya sus ingresos en su propia declaración de la renta. Los impuestos de su dependiente deben declararse por separado.

Solicitud de un progenitor

Mantener los impuestos en orden en la tercera edad puede ser todo un reto. Por eso muchos hijos adultos ayudan a sus padres con los impuestos. Si aún no te has jubilado, es probable que tu situación fiscal sea muy diferente a la de tus padres. Por ejemplo, el umbral de ingresos para declarar impuestos es más alto para las personas mayores.

- Los solteros mayores de 65 años no tienen que presentar declaración hasta que sus ingresos superen los $15,700.

- Los mayores de 65 años casados no necesitan presentar una declaración conjunta a menos que sus ingresos superen los $30,700.

Además, las prestaciones de la Seguridad Social están sujetas a impuestos en función del nivel de ingresos. Téngalo en cuenta y esté atento a los créditos y deducciones fiscales específicos de su situación.

Estos pueden incluir:

- Crédito fiscal para personas mayores o discapacitadas

- Deducción de gastos médicos

- Aumento de la deducción estándar para las personas mayores

- Crédito por contribuciones al ahorro para la jubilación

Solicitud de inclusión de un progenitor en la lista de personas a cargo

También puede declarar a su progenitor como dependiente si usted es su cuidador y cumple determinados requisitos. En ese caso, no tendrá que presentar una declaración por separado.

Para reclamar a un progenitor como dependiente, debe cumplir los siguientes requisitos:

- Usted (y su cónyuge si presentan declaración conjunta) no es dependiente de otro contribuyente.

- Tu progenitor es soltero o, si está casado, no presenta declaración conjunta.

- Su progenitor es ciudadano de EE.UU., nacional de EE.UU., extranjero residente en EE.UU. o residente en Canadá o México.

- Ha pagado más de la mitad de la manutención de su progenitor durante el año natural.

- Los ingresos brutos de su progenitor durante el año natural fueron inferiores a 4.700 dólares.

- Su progenitor no es hijo calificado de otro contribuyente.

- Si tu progenitor es tu padre o madre de acogida, debe haber vivido contigo todo el año en tu domicilio principal y como miembro de tu hogar.

Si no está casado y cuida de su progenitor, también puede acogerse a la declaración de cabeza de familia si cumple los siguientes requisitos:

- No está casado o se considera soltero el último día del año.

- Su progenitor puede ser reclamado como dependiente.

- Ha pagado más de la mitad de los gastos de mantenimiento de la vivienda principal de usted y su progenitor durante más de la mitad del ejercicio fiscal. O pagó más de la mitad de los gastos de mantenimiento de la vivienda de su progenitor, aunque éste no viviera con usted.

Firma de la declaración de la renta

Si su progenitor no puede firmar el impreso de declaración de la renta, puede hacerlo usted. Primero tendrás que obtener un poder notarial de ellos o ser el tutor o curador designado por el tribunal.

Para firmar, también debe presentar el formulario 2848 del IRS junto con el formulario 1040 de sus padres.

Solicitud por un familiar fallecido

Desgraciadamente, incluso después de que alguien fallezca, es posible que siga necesitando que se presente su declaración de la renta como parte de la liquidación de sus impuestos y de su patrimonio. La responsabilidad de declarar los impuestos de una persona fallecida suele recaer en el albacea testamentario o en el cónyuge superviviente.

Las declaraciones de la renta deben presentarse en la fecha límite habitual del año siguiente al fallecimiento de la persona.

Tenga en cuenta que es posible que tenga que presentar declaraciones para más de un año, dependiendo de cuándo falleció la persona. Por ejemplo, si falleció en enero de 2024, es posible que tenga que presentar declaraciones para el año fiscal 2023 y el año fiscal 2024.

Si la persona debe impuestos, el dinero debe salir de su patrimonio. Puedes establecer un plan de pagos con Hacienda si el dinero está inmovilizado demasiado tiempo.

Cómo declarar impuestos por otra persona con ezTaxReturn

- Cree una cuenta con ezTaxReturn. Necesitará una cuenta distinta para cada persona por la que presente la declaración.

- Introduzca el NIF de la persona. Introduzca con cuidado el nombre de la persona, su fecha de nacimiento y su SSN o número de identificación fiscal (ITIN).

- Siga el proceso paso a paso. ezTaxReturn le guía a través del proceso de presentación, por lo que no tiene que preocuparse de omitir una deducción o cometer un error en sus cálculos.

- Presente electrónicamente la declaración. Cuando haya terminado, envíe la declaración electrónicamente. Recibirá la confirmación del IRS en 24 horas y podrá esperar el reembolso que le corresponda en 21 días.

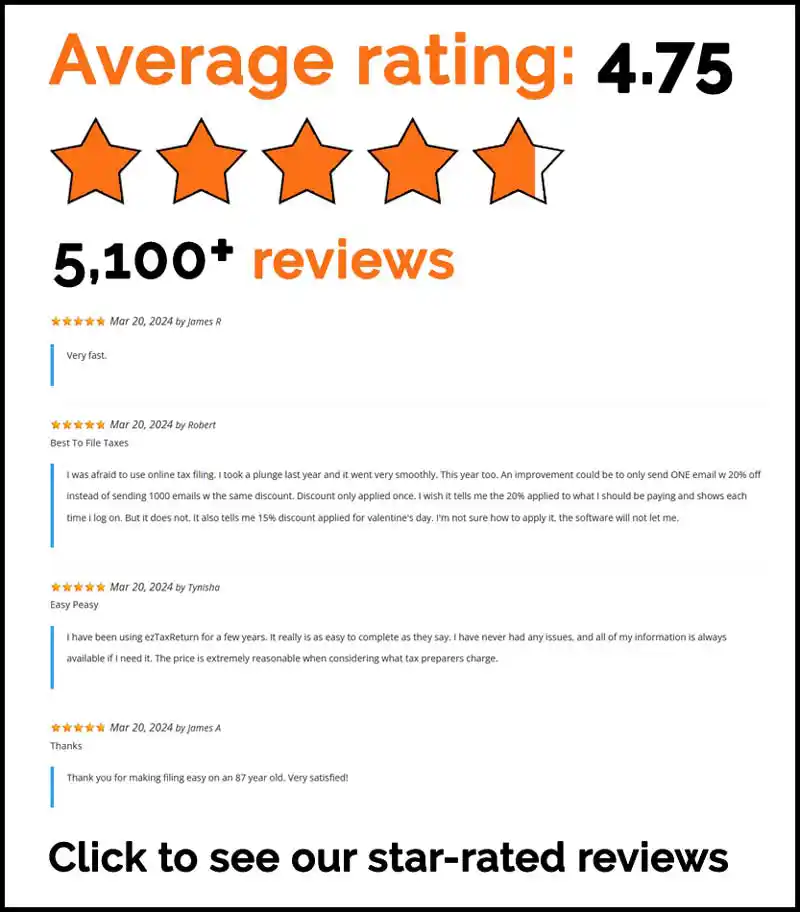

Declarar impuestos por cuenta ajena puede ser una tarea pesada. No se quede atascado en la maleza esta temporada de impuestos. Evite errores y tenga la seguridad de que obtendrá el mejor reembolso posible con ezTaxReturn.

Presente su declaración de la renta ahora para obtener rápidamente el máximo reembolso.

Los artículos y contenidos publicados en este blog se facilitan únicamente con fines informativos. La información presentada no pretende ser, y no debe tomarse como, asesoramiento legal, financiero o profesional. Se aconseja a los lectores que busquen la orientación profesional adecuada y lleven a cabo su propia diligencia debida antes de tomar cualquier decisión basada en la información proporcionada.