¿Cómo reporto una transferencia?

Debes recibir un Formulario 1099-R de tu administrador de plan que reporta tu transferencia. Los formularios 1099-R se ingresan en la sección "IRAs and Pensions" de la sección "Income" del programa.

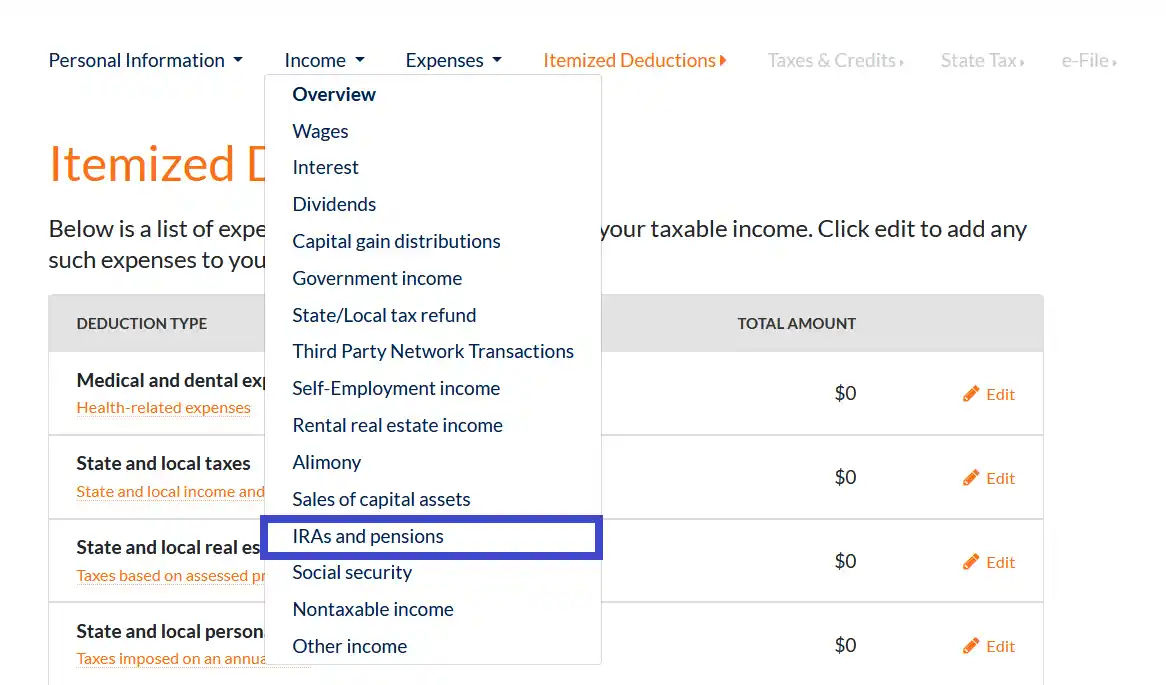

Si ya pasaste por esta sección del programa, puedes hacer clic en el enlace "Income" en la barra de navegación hacia la parte superior de la página y seleccionar "IRAs and Pensions" en el menú desplegable.

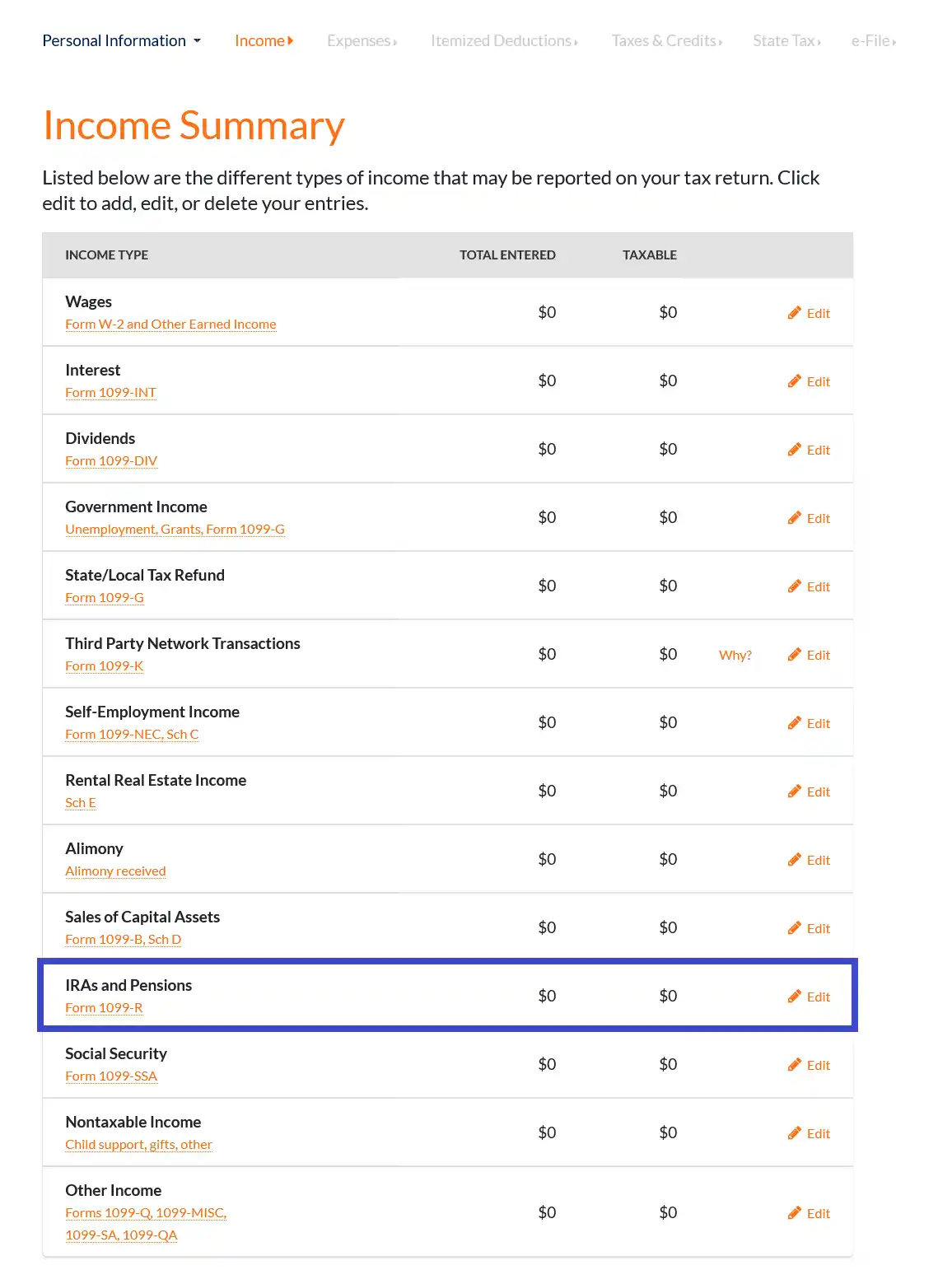

Si te encuentras en la pantalla de "Income Summary", haz clic en el enlace "edit" en la línea de "IRA's and Pensions" para agregar, editar o eliminar una entrada del Formulario 1099-R.

Si transferiste la cantidad completa de la distribución a otra IRA o plan de jubilación calificado, puedes seleccionar esa opción cuando el programa te lo pregunte.

Nota: Actualmente, nuestro programa no admite transferencias parciales.

Preguntas frecuentes

¿Qué es una transferencia(rollover)?

Una transferencia es cuando mueves tus ahorros de jubilación de un plan a otro, como de un 401(k) a una IRA. Esto se suele hacer en un plazo de 60 días después de recibir la distribución. Cuando transfieres tu antigua cuenta de jubilación, los fondos seguirán creciendo diferidos de impuestos, y evitarás penalizaciones por retiros anticipados.

¿Cuánto tiempo tengo para transferir mi 401k después de dejar un trabajo?

Debes transferir la distribución de tu 401k a otro plan o IRA dentro de un plazo de 60 días. Sin embargo, el IRS puede eximir este requisito si no cumpliste con el plazo debido a una situación que está fuera de tu control. Para obtener más detalles, haz clic aquí.

¿Se pagan impuestos en una transferencia?

En general, no pagarás impuestos si realizas una transferencia directa desde tu plan patrocinado por el empleador a una IRA tradicional. Sin embargo, las transferencias a una IRA Roth son gravables.

Con una transferencia indirecta, tu antiguo plan te enviará un cheque menos el 20% para impuestos. Para depositar tu saldo completo, deberás reponer la cantidad retenida. Si no completas la transferencia en 60 días, tu distribución será gravable. Además, hay una penalización del 10% por retiro anticipado si tienes menos de 59 años y medio.

¿Qué formularios de impuestos recibiré para mi IRA de transferencia?

Si transfieres tu 401k a una IRA, recibirás un Formulario 1099-R de tu administrador de plan. La forma en que completes la transferencia dictará si se retienen impuestos y cómo se informa en tu Formulario 1099-R.

Para una transferencia directa:

- Casilla 1 (Distribución bruta) – Muestra el monto total distribuido.

- Casilla 2a (Monto sujeto a impuestos) – Debería ser cero.

- Casilla 7 (Código de distribución) – Debería ser “G”.

Para una transferencia de 60 días:

- El monto en la Casilla 2a puede ser igual o menor que el de la Casilla 1.

- Si la casilla 2b (Monto sujeto a impuestos no determinado) está marcada, deberás calcular el monto imponible tú mismo y reportarlo en tu declaración de impuestos.

- El código de distribución en la Casilla 7 será 1 (Distribución anticipada) o 7 (Distribución normal).

También recibirás el Formulario 5498 que contiene tus contribuciones a la IRA, contribuciones de transferencia y el valor de mercado justo. Sin embargo, es solo con fines informativos y no tienes que hacer nada con él.