La información de este artículo está actualizada para el ejercicio fiscal 2023 (declaraciones presentadas en 2024).

Muchos estudiantes necesitan ayuda económica adicional para cursar sus estudios. El gobierno federal ofrece varias opciones de ayuda financiera, que los estudiantes pueden solicitar a través de la FAFSA. Sin embargo, si eres elegible, ¿tu ayuda financiera está sujeta a impuestos?

Esto es lo que debes saber sobre la FAFSA y los impuestos.

¿Qué es FAFSA?

La Solicitud Gratuita de Ayuda Federal para Estudiantes (FAFSA) es un formulario de solicitud que los estudiantes pueden rellenar para determinar si reúnen los requisitos para recibir ayuda estudiantil del gobierno. El gobierno tiene una variedad de programas de asistencia financiera, incluyendo becas, subvenciones, préstamos estudiantiles y programas de trabajo-estudio ofrecidos a través de FAFSA.

¿Cómo afecta la FAFSA a mis impuestos?

¿Su ayuda financiera federal está sujeta a impuestos? En pocas palabras: depende. Cada tipo de ayuda financiera tiene obligaciones fiscales diferentes.

Impuestos sobre préstamos a estudiantes

Los préstamos para estudios no se tienen en cuenta en la base imponible, ya que se reembolsan.

Además, en virtud de la Ley de Recuperación de Estados Unidos, la deuda de préstamos estudiantiles condonada está exenta de impuestos a nivel federal hasta 2025 (aún pueden aplicarse impuestos estatales).

Los préstamos estudiantiles condonados o cancelados en función de la carrera elegida también están exentos de impuestos.

Impuestos sobre subvenciones y becas

Si te conceden una beca o una subvención como parte de la ayuda federal al estudio, normalmente no hay que devolverlas, como ocurre con los préstamos estudiantiles. Además, es posible que puedas utilizar esos fondos totalmente libre de impuestos.

Para que sus subvenciones y becas sigan estando libres de impuestos, debe seguir estas sencillas pautas:

- Debes estar cursando una titulación en tu centro de estudios o un programa de formación para determinados tipos de empleo.

- El dinero debe gastarse únicamente en la matrícula, libros, suministros, tasas y equipamiento necesarios para los cursos escolares.

- No puede utilizar los fondos para gastos de viaje relacionados con la escuela ni para alojamiento y manutención.

Todos los fondos que utilice para gastos no aprobados deben declararse en su declaración de la renta como ingresos imponibles.

Por ejemplo, si recibes una beca de 10.000 $ y utilizas 8.000 $ en matrícula y 2.000 $ en alojamiento y manutención, esos 2.000 $ están sujetos a impuestos y debes declararlos como ingresos en tu declaración de la renta.

Además, si su subvención o beca tiene requisitos de docencia o investigación, cualquier dinero que gane por ese trabajo está sujeto a impuestos.

Consejo profesional: Es posible que pueda ahorrar más en impuestos gastando una parte de sus subvenciones o becas en gastos no cualificados. De este modo, se contabilizarán como ingresos imponibles para poder optar a créditos educativos que reduzcan su factura fiscal. En otras palabras, todo el dinero no procedente de subvenciones o becas que gastes en gastos educativos cualificados restantes puede hacerte merecedor de un crédito fiscal en virtud del Crédito de la Oportunidad Americana.

Impuestos del programa de trabajo y estudio

Los programas de trabajo y estudio son trabajos a tiempo parcial en el campus diseñados para reducir los costes de matrícula. Sin embargo, los ingresos que obtengas a través del programa de trabajo y estudio están sujetos a impuestos estatales y federales. Los impuestos FICA también se retendrán de sus cheques de pago a menos que esté matriculado en la universidad a tiempo completo y sólo trabaje a tiempo parcial (menos de 20 horas a la semana).

Nota: Los programas de trabajo-estudio no son lo mismo que los trabajos regulares a tiempo parcial. Si no se te concede un trabajo-estudio como parte de tu paquete de ayuda financiera, cualquier ingreso que obtengas de un trabajo a tiempo parcial estará sujeto a impuestos (y podría afectar a tu elegibilidad de ayuda financiera cuando presentes tu formulario FAFSA).

Desgravaciones fiscales para los préstamos estudiantiles

Los créditos fiscales y las deducciones por gastos de educación pueden reducir aún más su carga fiscal cuando llegue la temporada de impuestos. Aquí tienes algunas opciones a las que puedes optar.

Créditos y deducciones fiscales para estudiantes:

- Crédito de la Oportunidad Americana: Este crédito le permite reclamar hasta 2.500 $ por gastos de educación cualificados.

- Crédito por aprendizaje permanente: Este crédito le permite reclamar hasta 2.000 $ por matrícula cualificada y gastos educativos relacionados. Los estudiantes deben estar matriculados en una institución que reúna los requisitos y cursar estudios universitarios, de posgrado o profesionales, incluidos los cursos para mejorar o adquirir competencias laborales.

- Reducción de intereses de préstamos estudiantiles: Si pagaste intereses de préstamos estudiantiles, puedes solicitar una deducción fiscal en tu declaración de hasta 2.500 dólares.

Ayuda financiera e impuestos FAQ

¿Qué son los ingresos imponibles?

La base imponible son los ingresos brutos menos las exenciones, deducciones o créditos. La reducción de la base imponible reduce el total de impuestos que debe pagar. Entender esto puede ayudarte a tomar decisiones estratégicas sobre la ayuda financiera que solicitas y cómo utilizas los fondos que te conceden.

¿Tengo que pagar impuestos por los préstamos estudiantiles?

No. Los préstamos estudiantiles están exentos de impuestos y no es necesario declararlos en la declaración de la renta. Además, la condonación de préstamos estudiantiles Sin embargo, es posible que tenga que informar de la deuda de préstamos estudiantiles liquidados.

¿Tengo que pagar impuestos por las subvenciones federales?

En general, no. Las becas federales, como las becas Pell, están exentas de impuestos cuando se aplican a cualquier gasto educativo cualificado. Si utiliza una parte del dinero de la beca para gastos no cualificados, esos fondos contarán como ingresos imponibles en su declaración de la renta.

¿Tengo que pagar impuestos por la ayuda económica estudiantil?

Su responsabilidad fiscal sobre la ayuda financiera depende de los tipos de ayuda financiera que reciba, de las estipulaciones específicas de los fondos y de cómo gaste el dinero. Normalmente, las subvenciones y becas están exentas de impuestos siempre que se destinen a gastos educativos cualificados. Cualquier parte de los fondos utilizada en gastos no cualificados debe declararse como renta imponible en su declaración de la renta.

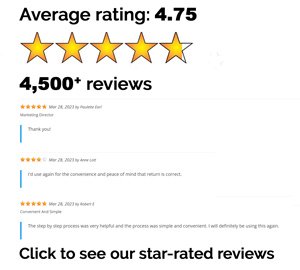

No se deje intimidar por sus impuestos esta temporada. ¡Deje que ezTaxReturn le ayude! Con ezTaxReturn, presentar declaraciones federales sencillas es gratis. Utilice nuestra guía intuitiva paso a paso. ¿Tiene preguntas? Ofrecemos soporte al cliente gratuito para obtener respuestas rápidas.

Inicie hoy mismo su devolución y obtenga el máximo reembolso, garantizado.

Los artículos y contenidos publicados en este blog se facilitan únicamente con fines informativos. La información presentada no pretende ser, y no debe tomarse como, asesoramiento legal, financiero o profesional. Se aconseja a los lectores que busquen la orientación profesional adecuada y lleven a cabo su propia diligencia debida antes de tomar cualquier decisión basada en la información proporcionada.