La información de este artículo está actualizada para el ejercicio fiscal 2023 (declaraciones presentadas en 2024).

La fecha límite para presentar la declaración de la renta, el 15 de abril, se acerca rápidamente. Si aún no lo ha hecho, todavía está a tiempo. Pero, ¿qué ocurre si presenta los impuestos fuera de plazo?

Si usted es menor de 65 años y ganó menos de $ 13,850 (para los declarantes solteros) o $ 27,700 (para parejas casadas que presentan una declaración conjunta) en 2023, usted no está obligado a presentar una declaración de impuestos y no será penalizado. Sin embargo, si no la presenta, puede perder la oportunidad de recibir un reembolso de impuestos.

Por otro lado, los contribuyentes que deben a Hacienda y no cumplen el plazo de presentación se enfrentarán a dos sanciones. Una por no presentar la declaración a tiempo y otra por no pagar los impuestos adeudados dentro del plazo. También acumulará intereses hasta que pague la totalidad de su saldo.

Esto es lo que necesita saber sobre lo que puede deber y cómo evitar o reducir las multas por impuestos atrasados.

Sanción por impago

La mayoría de los estadounidenses no pueden permitirse cubrir un gasto sorpresa con sus ahorros. Por eso, si recibe una factura de impuestos inesperada y no puede pagar todo el saldo antes de la fecha límite, no está solo. Pero si no solicita una prórroga antes de tiempo, se le cobrará una multa por impago.

La multa asciende al 0,5% de sus impuestos impagados por cada mes de retraso en el pago, hasta un máximo del 25%.

El IRS le notificará si debe alguna multa además de su factura de impuestos. Si no puedes pagar tus impuestos, el IRS ofrece un plan de pago para que puedas pagar tu saldo a lo largo del tiempo.

Sanción por no presentar la declaración

A veces, cuando la gente sabe que va a deber dinero, pospone la declaración hasta que pueda reunir el dinero extra. Es un error muy costoso. La multa por no presentar la declaración es mucho mayor que la multa por no pagar a tiempo.

La multa asciende al 5% de sus impuestos impagados cada mes de retraso, hasta un máximo del 25%.

Una vez que su declaración se retrase más de 60 días, la multa mínima pasa a ser de 485 dólares o el 100% de los impuestos adeudados, lo que sea menor. Aunque no pueda pagar el saldo, presente siempre la declaración a tiempo y pague todo lo que pueda.

Interés

Su deuda tributaria impagada empieza a acumular intereses en el momento en que no cumple el plazo de pago de impuestos, y se acumulan a diario. Sólo dejará de acumularse una vez que haya pagado la totalidad del saldo. El tipo de interés es el federal a corto plazo más un 3%.

Cuatro maneras de evitar sanciones por retraso

1. Solicitar una prórroga fiscal

Si necesita más tiempo para preparar su declaración, puede solicitar una prórroga para presentarla. Una prórroga fiscal le evitará pagar las sanciones por no presentar la declaración. Debe solicitar la prórroga antes del 15 de abril (plazo normal de presentación).

Tenga en cuenta que una prórroga de presentación no amplía el tiempo para pagar los impuestos reales adeudados. Usted todavía está obligado a pagar antes de la fecha límite del 15 de abril. Si necesita más tiempo para pagar, puede solicitar un plan de pago por separado.

2. Solicitar un plan de pago

Si no puede pagar el importe total de su factura fiscal a tiempo, pague lo que pueda ahora y luego podrá solicitar un plan de pago para liquidar su saldo a lo largo del tiempo. Dependiendo de su situación fiscal, puede optar a un plan de pago a largo o corto plazo:

- Plan de pago a largo plazo (acuerdo de pago a plazos): Usted debe $50,000 o menos en impuestos combinados, multas e intereses, y presentó todas las declaraciones requeridas.

- Plan de pago a corto plazo: Debe menos de 100.000 $ en impuestos, multas e intereses combinados.

Tenga en cuenta que los intereses y algunas penalizaciones pueden seguir sumándose a la cantidad que debe hasta que pague el saldo en su totalidad.

3. Solicitar una exención de sanción

En algunos casos, usted puede ser elegible para el alivio de la pena (ya sea reducido o eliminado sanciones). Si puede demostrar que actuó de buena fe para cumplir el plazo pero no pudo hacerlo debido a circunstancias atenuantes, el IRS puede condonar la sanción.

Tendrá que demostrar una causa razonable como:

- Fallecimiento o enfermedad grave del contribuyente o de un familiar directo

- Imposibilidad de obtener registros

- Catástrofe natural

- Problemas del sistema que retrasaron la presentación a tiempo

Puede llamar al número gratuito que aparece en la esquina superior derecha de su notificación del IRS para solicitar la exención de la multa por causa razonable. Asegúrese de tener a mano la documentación justificativa. También puede solicitar la exención por escrito utilizando el formulario 843 del IRS. Si usted no califica para el alivio bajo causa razonable, usted puede calificar para el alivio por la renuncia administrativa si es su primera multa de impuestos.

4. Presente ahora la solicitud para reducir las sanciones y los intereses

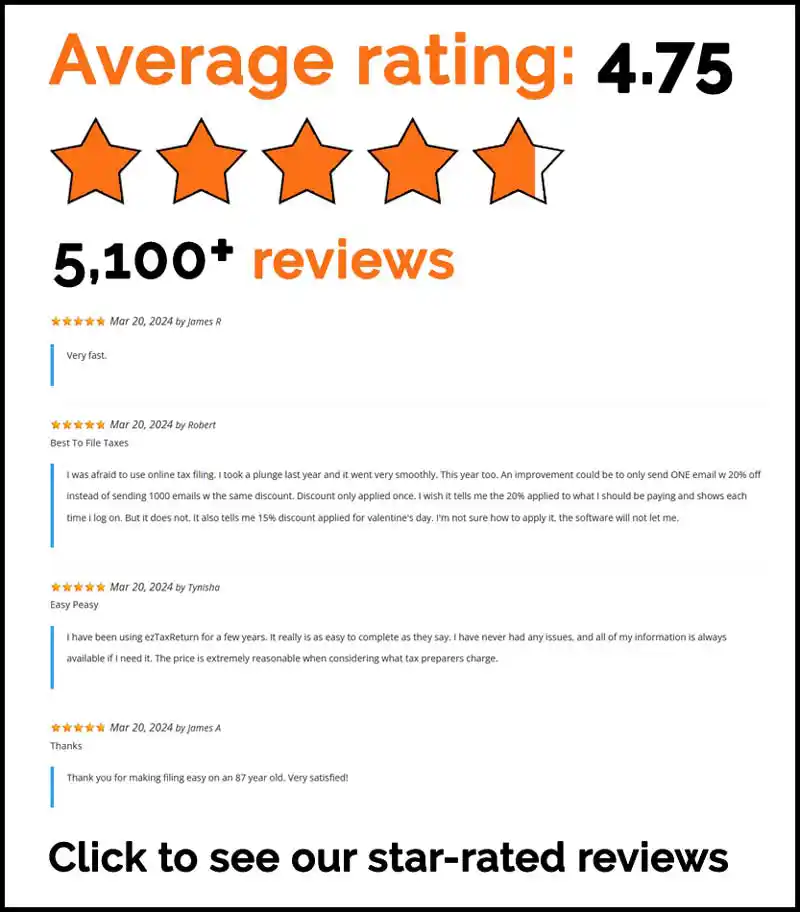

Si aún tiene que hacer la declaración de la renta, preséntela lo antes posible para minimizar las multas y los intereses. La declaración electrónica es más rápida, más fácil y menos estresante que la declaración en papel. El uso de software fiscal como ezTaxReturn reduce el riesgo de cometer un error porque el programa le guía a través de todo el proceso y hace los cálculos por usted. La mayoría de la gente puede preparar y presentar electrónicamente su declaración federal en sólo 30 minutos.

Presente fácilmente sus impuestos federales y estatales en línea.

Los artículos y contenidos publicados en este blog se facilitan únicamente con fines informativos. La información presentada no pretende ser, y no debe tomarse como, asesoramiento legal, financiero o profesional. Se aconseja a los lectores que busquen la orientación profesional adecuada y lleven a cabo su propia diligencia debida antes de tomar cualquier decisión basada en la información proporcionada.