¿Qué es una transferencia de 1099-R?

Cuando cambias de un trabajo a otro, necesitas decidir qué hacer con tu cuenta de jubilación. Una opción es transferir tu 401k a una cuenta de jubilación individual (IRA). Esto te permitirá mover los fondos sin pagar impuestos ni penalización por retiro anticipado.

¿Qué significa hacer una transferencia?

Una transferencia es cuando mueves tu dinero de un plan de jubilación elegible a otro. Tienes 60 días para completar la transferencia. Los beneficios de una transferencia son que tu dinero seguirá creciendo libre de impuestos, y evitarás pagar una penalización por retiro anticipado. También puede ayudarte a consolidar si tienes varias cuentas de jubilación.

¿Cuáles son los diferentes tipos de cuentas de transferencia?

Los dos tipos más comunes de transferencias son las transferencias directas y las transferencias de 60 días. Cada una afectará cómo se retienen los impuestos y cómo se informan las distribuciones. Las distribuciones de transferencia se informan en un formulario 1099-R.

- Transferencia directa: Esto ocurre cuando el administrador de tu plan envía los fondos directamente a otro plan de jubilación o a una IRA. No se retendrán impuestos y el código de distribución en la Casilla 7 debería ser G.

- Transferencia de 60 días: Puedes transferir algunos o todos los fondos a otro plan de jubilación o IRA siempre que lo hagas dentro de los 60 días posteriores a recibirlo. También se conoce como transferencia indirecta. Tu distribución estará sujeta a una retención del 20%. El código de distribución en la Casilla 7 será 1 (distribución anticipada si tienes menos de 59 años y medio) o 7 (distribución normal).

- Transferencia fiduciaria a fiduciaria: Esto ocurre cuando transfieres fondos de una IRA a otra. No se retendrán impuestos. No recibirás un 1099-R por esta transacción.

No hay límite en las transferencias, pero solo puedes hacer una transferencia desde la misma IRA en un período de 1 año. Esto no se aplica a:

- Transferencias de IRAs tradicionales a IRAs Roth (conversiones)

- Transferencias fiduciarias a otra IRA

- Transferencias de IRA a plan

- Transferencias de plan a IRA

- Transferencias de plan a plan

¿Cuáles son las desventajas de transferir una IRA?

Las desventajas de una transferencia de IRA son:

- Menos protecciones crediticias y contra la bancarrota que un 401k.

- No puedes tomar prestado dinero de tu IRA.

- Debes esperar hasta los 59 años y medio para retirar fondos y evitar la penalización por retiro anticipado del 10%.

- Las tarifas suelen ser más altas para una IRA que para un 401k.

¿Necesito reportar una transferencia en mi declaración de impuestos?

Sí, estás obligado a reportar tu transferencia en tu declaración de impuestos. Incluso si el dinero no fue directamente a ti, aún se considera una distribución y se informa al IRS. Recibirás un formulario 1099-R que se utilizará para determinar si la cantidad transferida está sujeta a impuestos.

¿Cuánto pagare de impuestos pago en una transferencia?

En general, si haces una transferencia directa, no pagarás impuestos a menos que los fondos se muevan a una IRA Roth. Sin embargo, si haces una transferencia indirecta, hay una retención obligatoria del 20% de impuestos. También puedes pagar una penalización por retiro anticipado del 10% si tienes menos de 59 años y medio y no calificas para una excepción.

¿Dónde reporto una transferencia en el Formulario 1040?

Para una transferencia directa, el administrador de tu plan debería enviarte un Formulario 1099-R. Deberás transferir la información de las siguientes casillas a tu Formulario 1040.

- Casilla 1 (Distribución bruta) – Muestra el monto total distribuido.

- Casilla 2a (Monto sujeto a impuestos) – Debería ser cero.

- Casilla 7 (Código de distribución) – Debería ser "G".

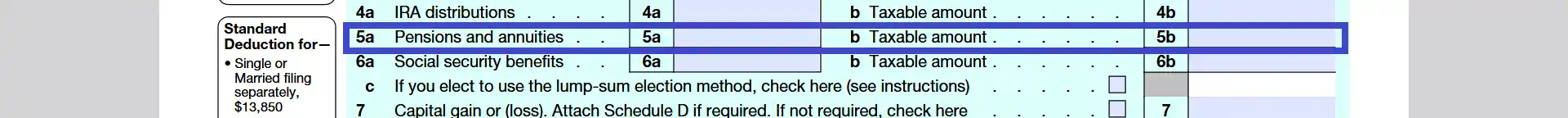

En el Formulario 1040:

Line 5a (Pensions and annuities): Ingrese aquí su distribución bruta del Box 1.

Line 5b (Taxable amount): Escriba “Rollover”.

¿Cómo ingreso una transferencia en ezTaxReturn?

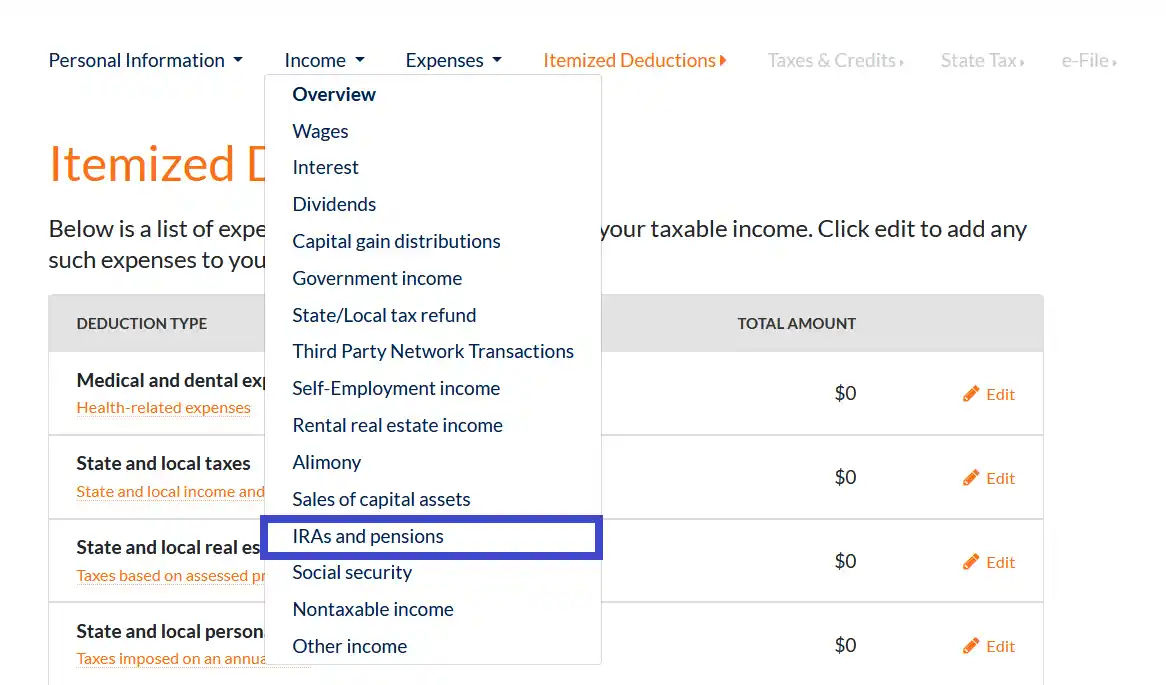

Para ingresar una distribución, debes haber recibido un Formulario 1099-R, que incluye la informacion sobre las distribuciones. Los formularios 1099-R se ingresan en la sección "IRAs and Pensions" de la sección "Income" del programa.

Si ya has pasado por esta sección del programa, puedes hacer clic en el enlace "Income" en la barra de navegación hacia la parte superior de la página y seleccionar "IRAs and Pensions" en el menú desplegable.

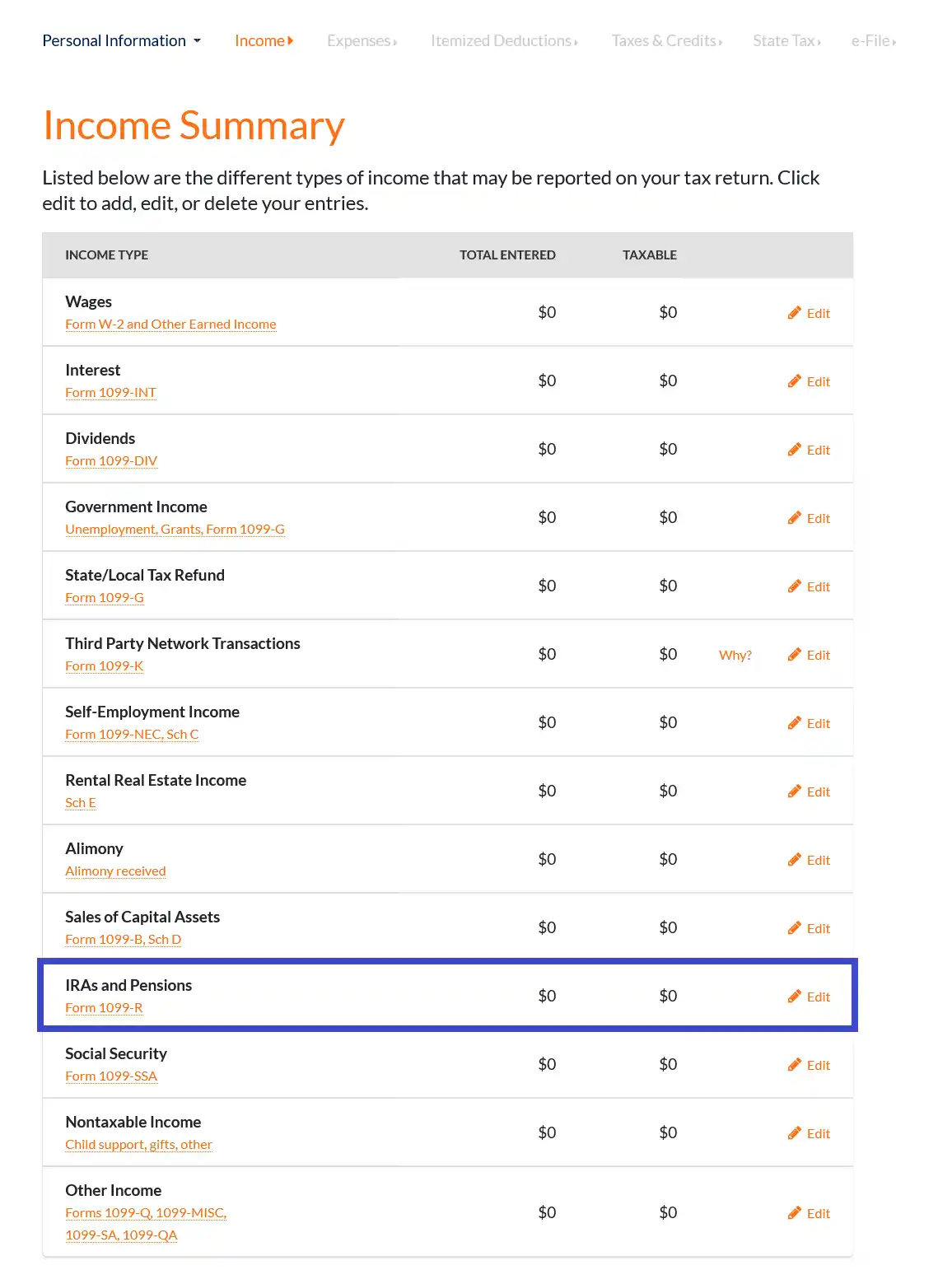

Si te encuentras en la pantalla de "Income Summary", haz clic en el enlace "edit" (editar) en la línea de "IRA's and Pensions" para agregar, editar o eliminar una entrada del Formulario 1099-R.

Ten en cuenta que solo tienes 60 días para transferir una distribución de 401(k) o IRA.

Si no transfieres la distribución en un plazo de 60 días, puede estar sujeta a impuestos y también podrías ser penalizado por retiro anticipado.

Si transferiste la cantidad completa de la distribución a otra IRA o plan de jubilación calificado, cuando el programa te pregunte si transferiste la distribución completa, puedes seleccionar esa opción.

Nota: Actualmente, nuestro programa no admite transferencias parciales.