La información de este artículo está actualizada para el ejercicio fiscal 2024 (declaraciones presentadas en 2025).

Si los impuestos le parecen abrumadores, está en buena compañía. De hecho, el mismísimo Albert Einstein dijo una vez: "Lo más difícil de entender en el mundo es el impuesto sobre la renta". Y no es de extrañar: hay docenas de formularios y anexos del IRS que rellenar, cada uno con sus propias instrucciones y distinta aplicabilidad. Estos formularios pueden descargarse fácilmente del sitio web del IRS. Esto hace que estar al tanto de todo lo que se necesita para presentar la declaración sea una perspectiva mareante para la mayoría de la gente.

Ahora puedes estar pensando, si Einstein tenía problemas para entender los impuestos, ¿qué esperanza tengo yo? Pero para eso estamos aquí.

Existen formularios del IRS para declarar de todo, desde ingresos laborales e inversiones hasta créditos. A continuación vamos a desglosar los formularios del IRS más comunes que puede necesitar para declarar impuestos, para qué sirven y cuándo utilizarlos.

Índice

Por dónde empezar

Para empezar a declarar sus impuestos, necesitará el Formulario 1040: Declaración del Impuesto sobre la Renta de las Personas Físicas de EE.UU. o el Formulario 1040-SR: Declaración del Impuesto sobre la Renta de las Personas Mayores de EE.UU.. Para encontrar estos formularios, introduzca el número o la descripción del formulario en el campo de búsqueda del sitio web del IRS. Estos son los formularios estándar utilizados por los contribuyentes, independientemente de si usted detalla las deducciones o no. Los formularios 1040 y 1040-SR son casi idénticos, salvo que el 1040-SR está diseñado para contribuyentes mayores de 65 años.

¿Se pregunta qué formularios necesita para declarar impuestos? Dependiendo de sus ingresos específicos y de su situación fiscal, utilizará otros formularios y anexos (véase más abajo) para declarar con exactitud su obligación tributaria y calcular los impuestos que le puedan corresponder.

Formularios fiscales

Navegar por el mundo de los formularios de impuestos puede parecer como descifrar un nuevo idioma, pero entender estos documentos es crucial para la presentación precisa y oportuna de sus declaraciones de impuestos. Los formularios fiscales son herramientas esenciales utilizadas por el Servicio de Impuestos Internos (IRS) para declarar ingresos, reclamar deducciones y calcular la deuda tributaria. Los hay de varios tipos, cada uno con una finalidad específica para particulares, empresas y organizaciones.

Los formularios fiscales pueden clasificarse en varios tipos:

- Formularios de impuestos individuales: Incluyen formularios como el 1040 y el 1040-SR, que utilizan las personas físicas para declarar sus ingresos y calcular su deuda tributaria.

- Formularios de impuestos empresariales: Formularios como el Formulario 1120, el Formulario 1120S y el Formulario 1065 son utilizados por corporaciones, corporaciones S y sociedades para informar sobre sus actividades financieras.

- Formularios de impuestos sobre el empleo: Estos incluyen el Formulario W-2 y el Formulario W-4, que se utilizan para declarar los salarios y la información sobre retenciones de impuestos.

- Declaraciones informativas: Formularios como el 1099 y el W-9 se utilizan para declarar diversos tipos de ingresos distintos de sueldos, salarios y propinas.

Cada formulario tiene sus propias instrucciones, anexos y requisitos. Es esencial revisar detenidamente estas instrucciones y anexos para asegurarse de que cumplimenta el formulario correctamente. Tanto si es un contribuyente individual como si es el propietario de una empresa, comprender los formularios específicos que necesita y cómo rellenarlos correctamente puede ahorrarle tiempo y ayudarle a evitar posibles sanciones.

Formularios de Hacienda más comunes

Éstos son sólo algunos de los formularios más comunes del IRS que puede que tenga que rellenar con su próxima declaración de la renta:

Formulario W-2: Declaración de salarios e impuestos

El formulario W-2 informa de los ingresos obtenidos por un empleado y de las retenciones fiscales efectuadas durante el año. También puede incluir:

- Propinas y otras formas de compensación

- Aportaciones a un plan de jubilación, como un 401(k)

- Coste de sus prestaciones sanitarias

Las empresas utilizan los formularios W-2 para declarar los impuestos FICA de sus empleados. Su empresa está obligada a enviarle a usted (y al IRS) su W-2 antes del 31 de enero. La mayoría de los empleados necesitan un W-2 para empezar a declarar sus impuestos. Si no recibe su W-2 a tiempo, póngase en contacto con su empresa.

Formulario W-4: Certificado de retenciones del trabajador

El formulario W-4 indica a su empresa cuánto debe retener de su nómina a lo largo del año. (Debe rellenar un W-4 cuando empiece un nuevo trabajo o cuando quiera ajustar la cantidad retenida actualmente).

Cuando presente la declaración de la renta, se le abonará el importe total de los impuestos retenidos. La cantidad retenida se basa en su estado civil, las personas a su cargo y los posibles créditos y deducciones. Utilice la calculadora de retenciones del IRS para calcular cuánto debe retener.

Formulario W-9: Solicitud de número de identificación fiscal y certificación

El formulario W-9 se utiliza para obtener información sobre los contribuyentes que no son empleados. Estos formularios se utilizan sobre todo entre contratistas independientes y empresas con las que trabajan. Las empresas que pagan a no empleados más de 600 dólares en un año natural están obligadas a presentar una declaración informativa. Utilizan un formulario W-9 para recopilar y registrar la información fiscal que necesitarán.

En otras palabras, si usted es un trabajador autónomo o contratista independiente, es probable que tenga que rellenar un formulario W-9. La finalidad del formulario W-9 es certificar tu NIF, confirmar que no estás sujeto a retención de impuestos o solicitar la exención de la retención adicional si eres un beneficiario exento.

Formulario 1040: Declaración del impuesto sobre la renta de las personas físicas de EE.UU.

Su formulario 1040 es el principal documento fiscal que necesitará para presentar sus impuestos federales sobre la renta al IRS. En él declara su renta bruta ajustada (AGI), es decir, el dinero que ganó el año pasado menos los créditos o deducciones aplicables, y calcula la devolución de impuestos o la cantidad que debe.

La mayoría de las personas presentarán el Formulario 1040, incluidos los empleados, los contribuyentes autónomos o los jubilados que viven de los ingresos de las inversiones. Los usuarios pueden introducir el número o el título del formulario en el cuadro de búsqueda del sitio web del IRS para encontrar el formulario 1040.

Formulario 1040-SR: Declaración de la renta de EE.UU. para personas mayores

El formulario 1040-SR es un formulario alternativo al 1040 para los contribuyentes mayores de 65 años. Si tenía al menos 65 años al final del año fiscal para el que presenta la declaración, puede utilizar cualquiera de los dos formularios para presentar sus impuestos.

La principal diferencia entre el Formulario 1040 y el Formulario 1040-SR es que el 1040-SR presenta una letra más grande y un cuadro de deducciones estándar con énfasis en los beneficios fiscales de las personas mayores para facilitar su lectura y comprensión a los estadounidenses de más edad.

Nota: No es necesario estar jubilado para utilizar el formulario 1040-SR.

Formulario 1040-ES: Impuesto estimado para particulares

El formulario 1040-ES sirve para que los contribuyentes calculen y paguen sus impuestos estimados. Los impuestos estimados se pagan trimestralmente al IRS sobre los ingresos que no están sujetos a retención fiscal.

Esto significa que, si usted trabaja por cuenta propia o recibe ingresos como intereses, dividendos, pensión alimenticia o ganancias de capital, es posible que tenga que hacer pagos de impuestos estimados. Las personas físicas, incluidos los empresarios individuales, los socios y los accionistas de sociedades de tipo S, pueden utilizar el formulario 1040-ES para calcular su impuesto estimado en función del AGI previsto, la base imponible, los impuestos, las deducciones y los créditos.

Formulario 1098: Declaración de intereses hipotecarios

El formulario 1098 es un impreso del IRS que se utiliza para declarar los intereses hipotecarios durante el año. Si paga más de 600 $ en intereses hipotecarios, su prestamista le enviará un formulario 1098. Los propietarios de viviendas pueden utilizar el formulario 1098 para calcular su deducción por intereses hipotecarios en su declaración anual de la renta. Sin embargo, debe ser el prestatario principal del préstamo y realizar activamente los pagos para poder utilizar la deducción.

Formulario 1099-NEC: Remuneración de no empleados

Las empresas utilizan el formulario 1099-NEC para declarar los pagos efectuados a contratistas independientes, autónomos y trabajadores por cuenta propia. (Antes de 2020, la remuneración de no asalariados se declaraba en el 1099-MISC).

Si trabaja por cuenta propia y una empresa le pagó más de 600 $ durante el año, esa empresa está obligada a expedirle un 1099-NEC antes del 31 de enero del año siguiente. A continuación, puede utilizar el formulario 1099-NEC para cumplimentar su propia declaración de la renta.

Formulario 1099-MISC: Ingresos varios

Utilice el formulario 1099-MISC para declarar remuneraciones diversas como alquileres, premios y recompensas, cánones, pagos médicos y de asistencia sanitaria, etc.

Si recibe un 1099-MISC, puede utilizarlo para determinar cuántos ingresos recibió durante el año y de qué tipo eran. Dependiendo de su situación, es posible que los ingresos varios no estén sujetos a impuestos si pueden acogerse a deducciones o créditos.

Formulario 1099-G: Determinados pagos del Gobierno

El formulario 1099-G lo emiten las administraciones federales, estatales o locales para informarle de los pagos que puede tener que incluir en su declaración de la renta. Lo más habitual es que incluya

- Indemnización por desempleo

- Reembolsos o créditos del impuesto sobre la renta estatal o local.

Si percibe prestaciones de desempleo, éstas están sujetas a impuestos. En la casilla 1 del formulario aparecerá el total de las retribuciones del año. Esta es la cifra que declarará en el formulario 1040, Anexo 1.

Formularios de impuestos

Para las empresas, los formularios fiscales son una parte fundamental de la declaración de ingresos, gastos y obligaciones fiscales al IRS. Tanto si diriges una sociedad anónima, una sociedad colectiva o una empresa unipersonal, existen formularios específicos que deberás presentar para cumplir las leyes fiscales federales.

Modelo 1120: Declaración del Impuesto de Sociedades

El formulario 1120 es la piedra angular de la declaración del impuesto de sociedades. Las empresas utilizan este formulario para declarar sus ingresos, ganancias, pérdidas, deducciones y créditos y, en última instancia, calcular su deuda tributaria federal. Esto es lo que necesita saber para cumplimentar el Formulario 1120:

Para cumplimentar el formulario 1120, las empresas deben proporcionar información detallada, que incluye:

- Información sobre la empresa: Incluye el nombre, la dirección y el número de identificación patronal (EIN) de la empresa.

- Ingresos y gastos: Las empresas deben declarar sus ingresos brutos, el coste de los bienes vendidos y los gastos de explotación.

- Créditos y ajustes: Esta sección incluye elementos como la depreciación, la amortización y los créditos de investigación y desarrollo.

- Obligaciones fiscales: Las empresas tienen que calcular su impuesto federal sobre la renta, el impuesto mínimo alternativo y cualquier impuesto sobre el empleo adeudado.

Además del formulario principal, las empresas deben adjuntar varios anexos y documentos justificativos, tales como:

- Anexo C: Ingresos y gastos

- Anexo D: Ganancias y pérdidas de capital

- Anexo E: Ingresos y pérdidas suplementarios

- Formulario 4562: Depreciación y Amortización

El plazo de presentación del formulario 1120 suele ser el día 15 del cuarto mes siguiente al final del ejercicio fiscal de la sociedad. Por ejemplo, si el ejercicio fiscal de la empresa termina el 31 de diciembre, el formulario debe presentarse el 15 de abril.

Las empresas pueden descargar el formulario 1120 y sus instrucciones del sitio web del IRS (irs.gov). También pueden solicitar que se les envíen los formularios en papel poniéndose en contacto con el IRS.

Al comprender y cumplimentar correctamente estos formularios de impuestos empresariales, las empresas pueden garantizar el cumplimiento de sus obligaciones fiscales federales y evitar posibles problemas con el IRS.

Anexos comunes a los formularios fiscales

Como parte de su declaración de impuestos, es posible que también tenga que rellenar y adjuntar formularios adicionales del IRS. He aquí una breve lista de los anexos más comunes:

Dónde enviar los formularios de Hacienda cumplimentados

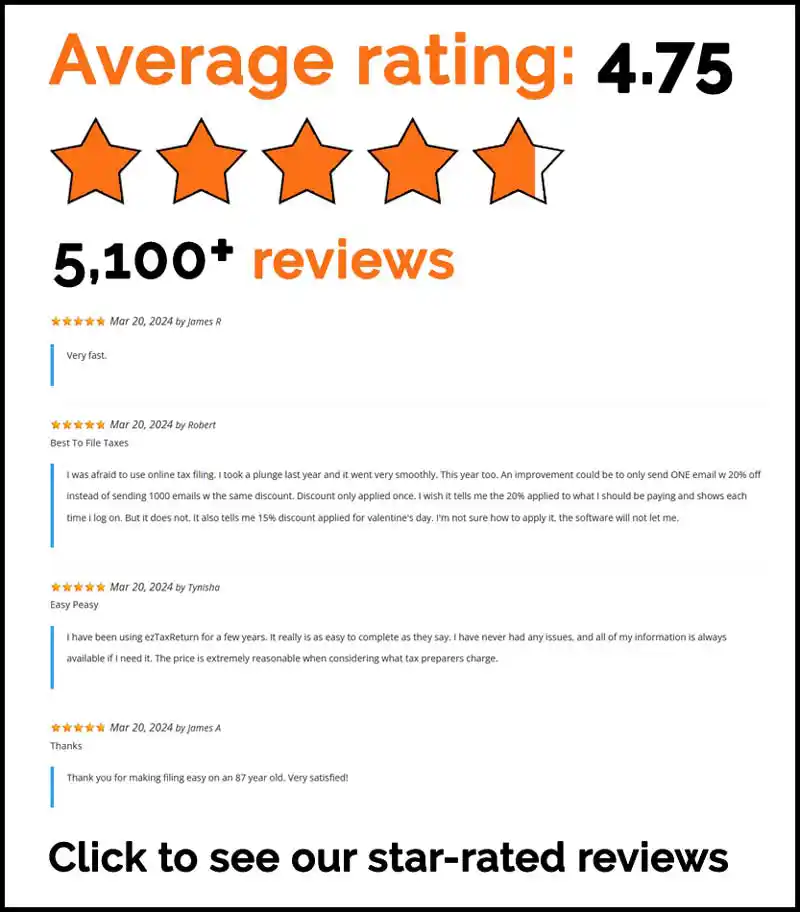

Si presenta una declaración en papel por correo, puede encontrar la dirección de la oficina del IRS de su estado aquí. Sin embargo, el IRS recomienda presentar sus impuestos electrónicamente porque es más conveniente y más seguro. Puede presentar sus impuestos de forma gratuita utilizando IRS Free File o a través de ezTaxReturn.

Consulte la lista completa de formularios y anexos del IRS que admitimos.

ezTaxReturn toma las conjeturas de los impuestos para que pueda presentar con confianza. Usted puede presentar unadeclaración federal simple GRATIS si tiene una situación fiscal básica.

Los artículos y contenidos publicados en este blog se facilitan únicamente con fines informativos. La información presentada no pretende ser, y no debe tomarse como, asesoramiento legal, financiero o profesional. Se aconseja a los lectores que busquen la orientación profesional adecuada y lleven a cabo su propia diligencia debida antes de tomar cualquier decisión basada en la información proporcionada.